Вам интересно, что такое планы капитального ремонта сотрудников и стоит ли к ним присоединяться? Это система добровольных сбережений, при которой средства сберегаются совместно работником, работодателем и государством. Познакомьтесь с принципами работы ППК и проверьте, какую пользу он может вам принести.

Что такое планы капитального ремонта сотрудников (PPK)?

Планы капиталовложений сотрудников (PPK) — это добровольная пенсионная программа, направленная на долгосрочные накопления на пенсии.. Система основана на экономии средств за счет:

- сотрудник,

- работодатель,

- страна.

Благодаря этому средства в программе ППК растут быстрее, чем в случае самостоятельного накопления, как, например, в случае с Индивидуальным счетом пенсионного обеспечения (ИКЗЕ).

Программа была введена Законом от 4 октября 2018 года о планах капитала сотрудников. Он относится к третьему уровню пенсионной системы Польши. Это означает, что деньги пойдут не в общий пул, как в случае с ZUS, а на индивидуальный счет PPK сотрудника.

Кто может присоединиться к ППК?

Планы капитального ремонта сотрудников охватывают сотрудников в возрасте от 18 до 55 лет и регистрируются автоматически. (в рамках так называемой автозаписи в ППК). Пожилые люди также могут присоединиться к ППК, но им необходимо подать соответствующее заявление.

Вы можете отказаться от участия в ППК в любое время. Однако для этого необходимо подать соответствующее заявление об отставке.

Помните, что если вы уволитесь, система ППК автоматически зарегистрирует вас снова через 4 года (следующая автоматическая регистрация распространяется на всех сотрудников каждые четыре года с момента реализации программы).

Следующие лица освобождаются от содержания PPK: индивидуальные предприниматели (JDG), микропредприниматели, нанимающие до 10 сотрудников, или фермеры.

Как работает система ППК?

Система ППК работает по принципу софинансирования.. Взносы в ППК вносят работник, работодатель и государство, которые собираются на счете ППК.

Деньги управляются и инвестируются финансовым учреждением, выбранным работодателем. Это может быть, например, компания взаимного фонда (TFI).

Программа призвана стимулировать участие за счет налоговых льгот и государственных субсидий, которые недоступны в других системах пенсионных накоплений.

Всю подробную информацию, полезную для работника и работодателя, можно найти на веб-сайте, посвященном планам капитального ремонта сотрудников, здесь. Это не только официальный информационный портал, но и место, где вы можете войти в свою учетную запись ППК, принять участие в обучении или рассчитать свои льготы с помощью калькулятора.

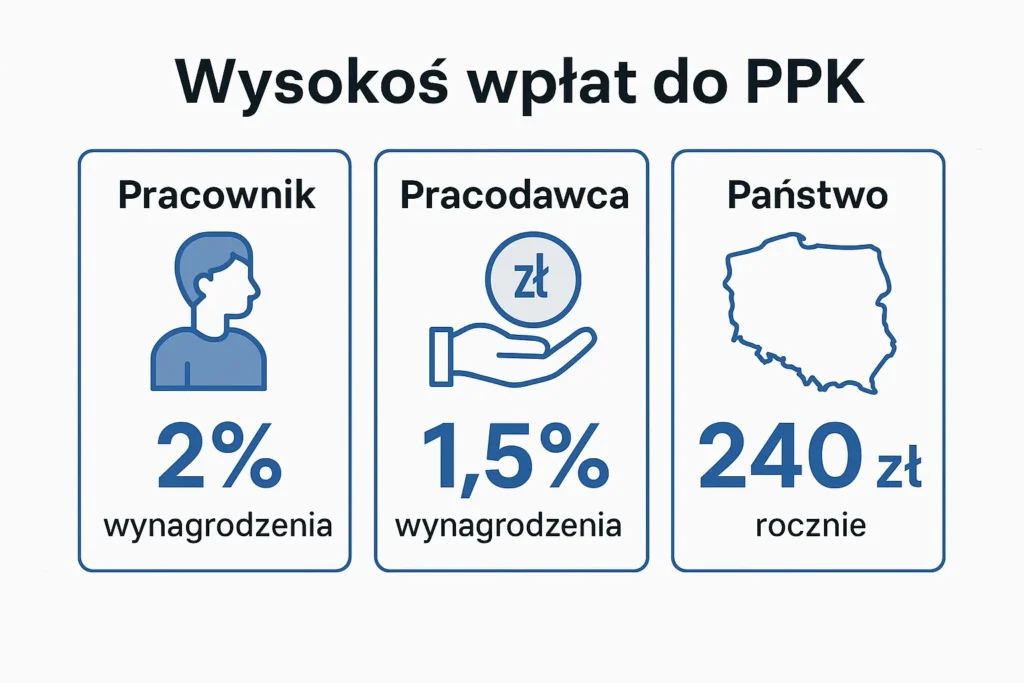

Размер взносов работодателя и работника в ППК

Базовая выплата работника составляет 2% от его брутто-зарплаты.. Ее можно добровольно увеличить еще на 2%, т.е. всего на 4%. Размер взносов также может быть уменьшен до 0,5%, если работник зарабатывает менее 1,2 МРОТ.

Взнос работодателя составляет 1,5% от зарплаты.. Ее также можно добровольно увеличить на 2,5%, т.е. максимум до 4%.

Кроме того в ППК вы можете рассчитывать на господдержку в размере 240 злотых в год. Новые участники получают единоразовый приветственный платеж в размере 250 злотых. Приветственный платеж может получить любой, кто осуществлял платежи в адрес PPK в течение как минимум 3 месяцев в данном году.

Важно отметить, что участники, которые в конкретном году получают ежегодную субсидию от государства:

- они будут платить не менее 3,5% от шестикратной минимальной заработной платы, применимой в причитающемся году,

- накопили не менее 25% указанной суммы, если их вклады ниже 2%.

собственный проект с использованием ChatGPT

Вывод средств с ППК

Участник ППК имеет три возможности вывода своих средств, накопленных в ППК.

- Оплата в случае серьезного заболевания участника, его супруга или ребенка. Вы можете снять до 25% и не возвращать их. В этом случае следует проверить каталог субъектов заболеваний в Законе о ППК (отдельный для взрослых и детей). Заявление необходимо подавать непосредственно в финансовое учреждение, которое управляет средствами.

- Оплата собственного вклада в связи с получением ипотечного кредита например построить дом или купить квартиру. Вы можете вывести до 100% накопленных средств. Это возможно только для людей до 45 лет. Важно, чтобы эти средства были возвращены на счет. Возвратные выплаты должны начаться в течение 5 лет с момента выдачи кредита, а все средства должны быть погашены в течение максимум 15 лет.

- Оплата после 60 лет. После этого вы получите единовременную выплату в размере 25% от накопленных средств. Остальные 75% будут выплачены как минимум 120 ежемесячными траншами. Количество взносов можно увеличить. Фонды не облагаются налогом на прирост капитала. Однако для уменьшения количества рассрочек необходимо заплатить налог «Белка» в размере 19%.

Также можно заказать вывод без объяснения причин до 60 лет, но это невыгодно. Тогда это приводит к:

- возвраты годовых и приветственных платежей от государства,

- 30% идет в ЗУС,

- налог на прирост капитала в размере 19%.

Что произойдет с средствами после ликвидации ППК или смены работодателя?

Накопленные в ППК сбережения являются частной собственностью работника. Таким образом, в случае смены места работы участник программы может:

- оставить средства на расчетном счете,

- перевод на новый ППК после подачи заявления на перевод денежных средств.

Важно, чтобы новый работодатель также ввел эту систему пенсионных накоплений. Сам перевод денег осуществляется бесплатно. Налог не взимается, и вы не теряете субсидии.

В случае ликвидации программы ППК и договоров на эксплуатацию ППК работник решает:

- оставить деньги в существующем инвестиционном фонде,

- перевести их в другое финансовое учреждение, в котором работает ППК.

Преимущества и недостатки накоплений в PPK

Как присоединиться к ППК?

Присоединиться к планам капитального ремонта сотрудников просто и фактически происходит автоматически на вашем рабочем месте. Достаточно всего нескольких шагов, чтобы зарегистрироваться и получить информацию о ППК от своего работодателя.

- Проверьте, использует ли ваша компания PPK. Обязанность по созданию системы ППК для работников лежит на работодателях. Однако есть организации, которые освобождены от участия в такой пенсионной программе. Подробную информацию вам предоставит отдел кадров или финансовый отдел компании.

- Сотрудник автоматически включается в программу через автоматическая регистрация в ППК. Достаточно, чтобы работник был в возрасте от 18 до 55 лет и имел обязательное пенсионное страхование и страхование по инвалидности. Никаких документов предоставлять не нужно. Автосохранение происходит каждые 4 года, следующее — в 2027 году.

- От Вашего имени работодатель и выбранное финансовое учреждение подписывают договор управления ППК.. Он вложит ваши сбережения, чтобы они приумножились.

- Взносы в ППК начинаются автоматически трансфер после присоединения к программе. Средства поступают в фонд с установленным сроком действия, инвестиционная политика которого корректируется с учетом возраста участника. У такого фонда есть конкретная целевая дата, которая определяется возрастом работника 60 лет и выходом на пенсию.

- Проверьте свой счетвы можете проверить это на сайте MojePPK.pl, которым управляет портал ПФР ППК. Там вы найдете историю платежей, текущую стоимость паев фонда и информацию об инвестиционной политике.

- Вы можете отказаться от подписки на программу в любой момент. Для этого вам необходимо подать заявление работодателю.

В качестве нового работника работодатель заключает договор ППК не позднее 3 месяцев со дня начала приема на работу, т.е. через 90 дней. Тогда работодатель включает и эти 3 месяца, и предыдущие периоды трудоустройства в последние 12 месяцев. Также, если они были у другого работодателя.

Стоит ли экономить в ППК?

Решение о присоединении к ППК – индивидуальное дело. Но глядя на преимущества, ППК выгоден. Эту программу стоит рассматривать как способ накопить капитал на будущее.

Ваше участие минимально, поскольку все делается автоматически. Только в том случае, если вы откажетесь от участия, вам нужно будет подать запрос. Хотя вы получаете меньше денег из своей зарплаты, взамен вы получаете дополнительные взносы от государства и работодателя. На самом деле это бесплатные деньги, которых у вас не было бы, если бы вы копили самостоятельно..

Однако благодаря управлению со стороны TFI вы можете получить выгоду от эффекта сложных процентов, то есть инвестиционная прибыль реинвестируется. Все контролируется под надзором Польской финансовой инспекции, а детали операции описаны в Законе.

Более того, в случае серьезной болезни вас или ваших близких или крупных расходов в виде собственного вклада на покупку недвижимости, вы можете использовать свои деньги в ППК.

ППК – это решение, сочетающее в себе добровольность, финансовую выгоду и безопасность сбережений. Даже небольшие регулярные выплаты, подкрепленные субсидиями работодателя и государства, могут в долгосрочной перспективе создать надежную финансовую поддержку на будущее.

Поэтому стоит рассмотреть возможность участия в программе, если вы хотите стабильного накопления капитала и повышения пенсионного обеспечения.

FAQ – Часто задаваемые вопросы и ответы

Могу ли я вывести средства с PPK в любое время?

Да, средства, накопленные в PPK, можно вывести в любой момент. Однако отказ от участия в возрасте до 60 лет влечет за собой потерю некоторых льгот, например. Налог в размере 19% на прирост капитала будет удержан, иначе вы потеряете государственные субсидии.

Вы можете вывести деньги раньше без последствий, например. в случае серьезного заболевания участника ППК, супруга или ребенка, а также в случае покрытия собственного вклада при покупке квартиры.

Является ли ППК обязательным?

Нет, ППК является добровольным. Только работодатель имеет установленную законом обязанность создать систему ППК. Однако сам работник должен решить, хочет ли он присоединиться и накопить дополнительные деньги к выходу на пенсию.

Регистрация в программе автоматическая. Поэтому, если вы хотите отказаться от участия, вам необходимо подать соответствующее заявление.

Передаются ли средства на счете ППК по наследству?

Да, средства, накопленные на счете ППК, передаются по наследству. Это означает, что в случае смерти участника программы деньги будут переданы имеющим на это право лицам. Это будут уполномоченные лица, указанные в документах, или законные наследники.

Стоит помнить, что средства ППК не входят в состав наследства. Они передаются за пределы процедуры завещания.